广义货币和社会融资这两个指标的增长,是中国不断扩张货币政策最直接的体现,就M2的这个增速来看,这个指标已经和2020年6月份的水平持平,也是2016年12月以来的新高点。

在中国经济体量已经如此巨大的基础上采用这样的扩张性金融政策,并通过引导金融机构下调贷款利率以及下调存款准备金率来不断释放贷款,而且考虑到全球通胀水平高企的情况,能够理解中央的苦心——稳增长,保经济和保就业,因为疫情的各种封控措施,目前的经济困难局面的前所未见的,这从最近国务院常务会议以及全国稳定经济大盘工作会议传出的消息就可以知道一二。

但货币政策、财政政策都是有使用局限的,如果个体和企业无法在整个环境中生存和良性发展,就是给再多的贷款也没有太大的用处。

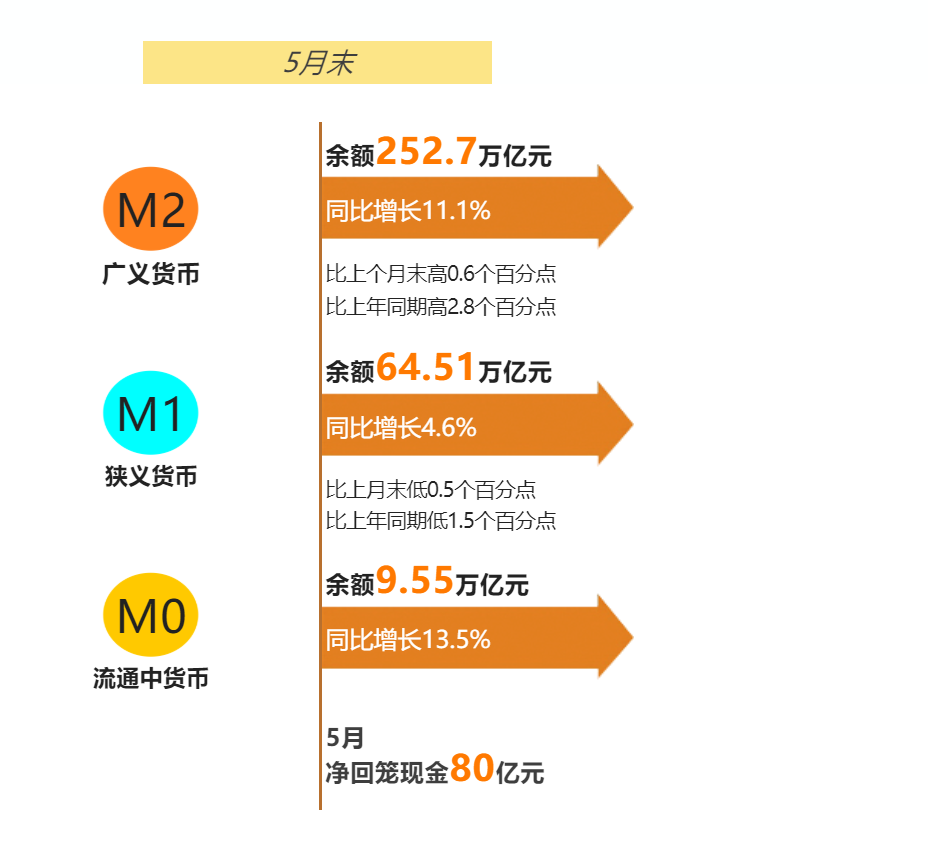

6月10日,央行发布了5月金融统计数据报告和社会融资规模数据报告。5月末,狭义货币(M1)同比增长4.6%,增速分别比上月末和上年同期低0.5个和1.5个百分点。广义货币(M2)同比增长11.1%,增速分别比上月末和上年同期高0.6个和2.8个百分点。5月社会融资规模增量为2.79万亿元,比上年同期多8399亿元。5月末社会融资规模存量为329.19万亿元,同比增长10.5%。5月份人民币贷款增加1.89万亿元,同比多增3920亿元。

国金证券首席经济学家赵伟点评,稳增长继续加“水”加“面”中,信用修复趋势不改。伴随疫情影响逐步消退,经济最差阶段已经过去。除了持续降成本激发需求外,积极挖新项目储备、促消费、稳地产等需求措施已在路上,后续仍需跟踪扩大有效投资等措施效果显现。

中国银行研究院研究员梁斯对凤凰网财经表示,整体看,当前疫情形势已趋于缓和,各地均在加速推动复工复产,虽然不稳定因素仍存,但若疫情不再次出现大规模扩散,实体经济融资需求将继续回暖。从以往经验看,6月通常为资金需求大月,加之在政策持续发力带动下,预计金融数据有望继续回暖。

来源:中国人民银行《图解|2022年5月金融统计数据》

新增社融2.79万亿超市场预期

5月社会融资规模增量为2.79万亿元,比上年同期多8399亿元。其中,对实体经济发放的人民币贷款增加1.82万亿元,同比多增3936亿元;对实体经济发放的外币贷款折合人民币减少240亿元,同比多减247亿元;委托贷款减少132亿元,同比少减276亿元;信托贷款减少619亿元,同比少减676亿元;未贴现的银行承兑汇票减少1068亿元,同比多减142亿元;企业债券融资净减少108亿元,同比少减969亿元;政府债券净融资1.06万亿元,同比多3881亿元;非金融企业境内股票融资292亿元,同比少425亿元。

赵伟指出,5月新增社融超出市场预期的2.37万亿元,为历史同期次新高,仅次于2020年历史同期的3.2万亿元。他分析,社融超预期主因信贷和政府债券支撑,其他分项变化不大。

梁斯分析,从信贷类资金看,新增人民币贷款同比多增3936亿,人民币贷款明显多增是促使社融增幅大幅回暖的主因。

从直接融资看,政府债券继续维持多增态势,企业债券、股票融资出现小幅下降。今年以来财政政策持续发力,按照计划,新增专项债需于6月底前基本发完。在此带动下,5月政府债券净融资为1.06万亿元,为今年以来最高,同比多增3881亿元;企业债券净减少108亿元、股票融资292亿元,同比分别少减969亿元、少增425亿元。在信贷投放加速背景下,企业通过债券、股票融资需求有所下降。

从表外融资看,委托贷款、信托贷款、未贴现的银行承兑汇票三项合计减少1819亿元,同比少减810亿元,减少幅度有所收敛。

M2同比增速11.1%创新高

5月末,广义货币(M2)余额252.7万亿元,同比增长11.1%,增速分别比上月末和上年同期高0.6个和2.8个百分点;狭义货币(M1)余额64.51万亿元,同比增长4.6%,增速分别比上月末和上年同期低0.5个和1.5个百分点;流通中货币(M0)余额9.55万亿元,同比增长13.5%。当月净回笼现金80亿元。

赵伟指出,M1回落0.5个百分点至4.6%,M2回升0.6个百分点至11.1%。M1回落或反映企业活化动力相对不足;存款分项中,居民、企业存款同比多增6300亿元和12200亿元以上,非银存款少增5260亿元以上,财政存款同比少增,或与退税、财政支出加快等有关。

梁斯指出,M2和社融同比增速继续保持两位数增长,尤其M2增速创近两年来新高。5月M2同比增速为11.1%,为2020年7月以来最高,比上月和上年同期分别高0.6和2.8个百分点。社融同比增速为10.5%,比上月高0.3个百分点。

针对M2同比增速继续上升的原因,梁斯分析称,一是信贷投放加快带动存款数额明显多增。在信贷加速投放背景下,5月份新增企业存款达1.1万亿元,而去年同期则为减少1240亿元,这对M2带来明显支撑。二是财政存款增幅下降。5月份财政性存款增加5592亿元,同比少增了3665亿元。由于财政存款和M2为反向关系,财政存款增幅下降也对M2带来了一定支撑。

新增人民币贷款1.89万亿 仍存结构性隐忧

5月份人民币贷款增加1.89万亿元,同比多增3920亿元。分部门看,住户贷款增加2888亿元,同比少增3344亿元,其中,短期贷款增加1840亿元,中长期贷款增加1047亿元;企(事)业单位贷款增加1.53万亿元,同比多增7291亿元,其中,短期贷款增加2642亿元,中长期贷款增加5551亿元,票据融资增加7129亿元;非银行业金融机构贷款增加461亿元,同比少增163亿元。

赵伟分析,5月新增贷款同比多增3920亿。居民中长贷新增1000亿元左右、同比减少超3300亿元,短贷同比相差无几;企业中长贷新增5551亿元、同比减少但降幅缩小,短贷高增,票据创历史新高至7100亿元以上,“信贷同比多增、结构尚待改善,中长贷延续拖累、票据冲量依然突出”,赵伟说。

梁斯同样指出5月信贷同比多增但仍然存在结构性隐忧。他对凤凰网财经表示,金融机构人民币贷款恢复正增长,说明经济主体融资意愿开始回暖。2022年5月新增人民币贷款1.89万亿元,同比多增3920亿元,但仍然存在结构性隐忧,特别是中长期贷款仍然大幅少增4356亿元。

梁斯分析,从居民部门看,短期贷款小幅多增34亿元。显示居民消费需求有所恢复。但中长期贷款少增了3379亿元,意味着房地产市场回暖态势仍不明显。2022年5月,30个大中城市商品房成交面积、成交套数为921.11万平方米、8.72万套,同比下降48.26%和47.21%,虽然降幅较4月有所收窄,但依然保持在较高水平。

从企业部门看,企(事)业单位新增贷款1.53万亿元,同比多增7291亿元。其中,中长期贷款增加5551亿元,少增997亿元,票据融资和短期贷款增加1.16万亿元,多增8911亿元。在疫情形势逐步缓解叠加一揽子政策陆续出台背景下,实体经济融资意愿有所回暖,融资动力明显增强。但值得关注的是,企业融资仍然主要以短期资金为主,“以票充贷”现象仍然突出,资金需求用于短期纾困特征明显。另外,企业中长期贷款出现少增,但降幅较4月份已明显收窄,说明企业虽对未来经济预期仍然偏弱,但整体看正在逐步转暖。