合成策略

合成策略是由个股认购期权、个股认沽期权以及标的证券组合而成的最基础的个股期权套利策略。这里,个股认购期权、个股认沽期权以及标的证券通过期权平价关系直接联系在一起。

个股期权平价关系表明,如果同—标的证券的个股认购期权、个股认沽期权具有相同的到期日以及行权价格,那么个股认购期权的价格将取决于其对应的个股认沽期权的价格,或者说个股认沽期权的价格将取决于其对应的个股认购期权的价格。

如果这两种个股期权的价格偏离平价关系,就会产生套利机会。期权市场中的套利交易将促使个股认购期权、个股认沽期权回到平价关系上来。

个股期权平价关系公式为∶

C+PV(X)=P+S。

这里,P= 个股认沽期权的价格,C= 个股认购期权的价格,S= 标的

证券当前的价格,PV(X) 为行权价格的现值。通过该个股期权平价关系公式,我们很容易判断出,当标的证券价格等于其对应的个股期权行权价格现值时,个股认购期权与个股认沽期权的价格应该是相等的;当个股期权处于实值时,个股期权行权价格的现值通常低于标的证券当前价格,此时个股认沽期权价格应该低于个股认购期权价格。例∶ 执行价格为 10.00 元的 A公司股票个股认购期权的价格为 0.50 元,当前该股票的价格为 10.00元,执行价格的现值为 9.90元。

将这些数值代入个股期权平价关系公式,我们会得到∶P=0.50-10.00+9.90=0.40元。为了使个股期权平价关系公式中只包含三种交易工具,这里我们忽略个股期权执行价格,此时个股期权平价关系公式变为∶C=P+S。从这个简化的平价关系公式中可以看出,每个变量符号都代表着—种头寸。个股认购期权、个股认活期权和标的证券三种工具,任意两种相组合都能构建出—种合成收益。每种合成收益的构建既可以是多头也可以是空头,所以三种工具两两组合能构建出六种合成头寸。

1.合成多头

(1)合成多头个股认购期权。

从个股期权平价关系公式我们得到∶C=P+S。该关系表示—份个股认沽期权与一份标的证券的组合能构建出一份个股认购期权的多头。也就是说,一份个股认购期权的多头等于—份标的证券多头与一份个股认沽期权多头的组合。于是可以得到∶个股认购期权的多头 =个股认活期权多头+标的证券多头。

例∶A 上市公司股价为 10.00 元,对应的个股期权的执行价格也为10.00 元,距离到期日还有一段时间的 A 证券个股认购期权与个股认沽期权的价格都是 1.05 元。这时,投资者既可以买入 A 证券个股认购期权,也可以买入 A 证券以及与其相对应的个股认沽期权的组合,这两者获得的收益是一样的,如表 5-1 所示。

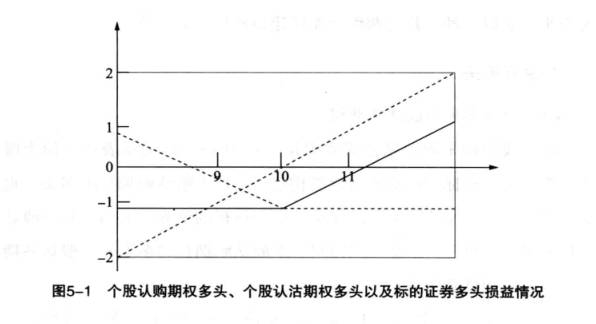

从表中可以明显看到,一份 A 证券个股认购期权的损益同由一份个股认沽期权多头与一份股票多头构成的组合的损益是相同的。如图5-1 所示,能很好地解释这一点。

在损益图中,标的证券的损益由一条向右上方倾斜的虚线表示,它与横轴的交点为 10元;个股认沽期权的损益由一条虚折线表示,它在10元右方是一条水平直线,在 10 元左方随着股价下跌而上升;实线则表示合成的个股认购期权的损益,它由一份价格为 10 元的标的证券多头与一份价格为1.05 元的个股认沽期权多头组合而成。

当标的证券价格超过 10 元时,股票多头获得的收益不断增加,个股认沽期权多头的最大损失也就是权利金,从而使组合收益不断增加。当标的证券价格低于 10 元时,个股认沽期权多头逐渐获利,同时股票多头开始发生损失。两种结果相互抵消,使损失等于个股认沽期权权利金。

综合来看,该组合的损益等同于一份个股认购期权多头的损益。

(2)合成多头个股认沽期权。从个股期权平价关系公式我们可以得到∶P=C-S。该关系表示一份个股认购期权与一份标的证券的组合能构建出一份个股认沽期权的多头。也就是说,一份个股认沽期权的多头等于一份标的证券空头与一份个股认购期权多头的组合。于是可得;个股认活期权多头 = 个股认购期权多头 +标的证券空头。

例∶B上市公司股价为 20.00 元,对应的个股期权的执行价格也为20.00元,距离到期日还有一段时间的 B 证券个股认购期权与个股认沽期权的价格都是 2.05 元。

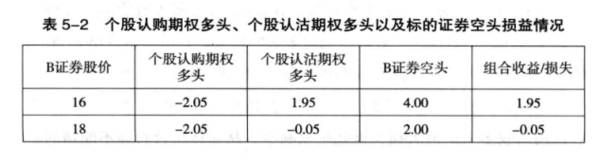

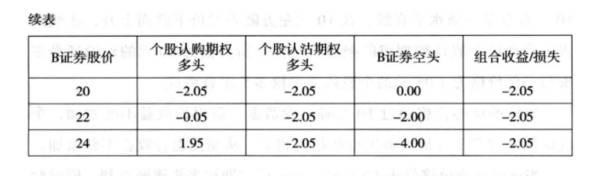

这时,投资者既可以买入 B 证券个股认沽期权,也可以卖出 B 证券(国内当前有些标的证券可以融券卖出,相信国内股票市场将来在这方面会取得更大进展),同时买入与其相对应的个股认购期权组合,这两者获得的损益是一样的,如表 5-2 所示。

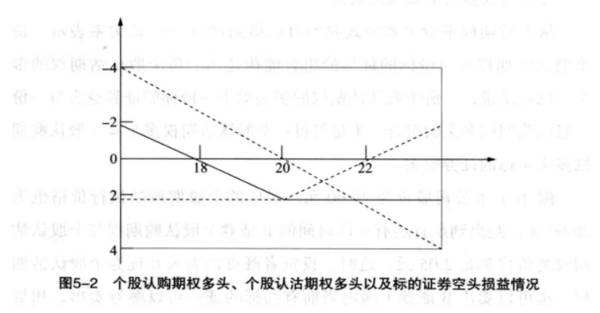

从表中可以明显看出,一份 B 证券的个股认沽期权的损益同由一份个股认购期权多头与一份股票空头构成的组合的损益是相同的。如图5-2所示,能很好地解释这一点。

在损益图中,标的证券空头的损益由一条向左上方倾斜的虚线表示,它与横轴的交点为 20 元;个股认购期权多头的损益由一条虚折线表示,它在 20 元左方是一条水平直线,在 20 元右方随着股价的上升而上升;实线则表示合成的个股认沽期权多头的损益,它由—份价格为20元的标的证券空头与一份价格为 2.05 元的个股认购期权多头组合而成。当标的证券价格小于 20 元时,股票空头获得的收益不断增加,个股认购期权多头的最大损失也就是权利金,从而使组合收益不断增加。

当标的证券价格高于 20 元时,个股认购期权多头发生盈利,同时股票空头开始逐渐发生损失,两种结果相互抵消一部分,使损失等于个股认购期权权利金。综合来看,该组合损益等同于一份个股认沽期权多头的损益。

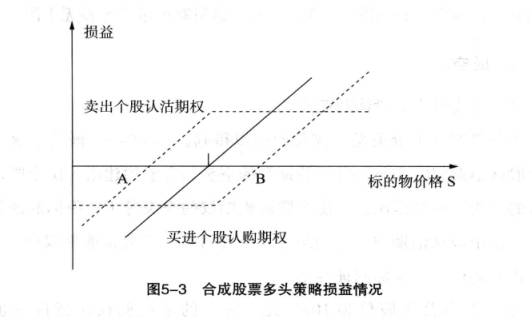

(3)合成股票多头。合成股票策略是指利用个股期权复制股票收益的一种策略。通过这一策略,投资者可以获得与股票相同的收益情况,但合成股票策略的成本更低,这就是投资者愿意使用这一策略的原因。合成股票多头策略的构建方法是,卖出一份个股期权行权价格距当前股价较为接近的个股认沽期权,再买入一份具有相同到期日期、相同个股期权行权价格的个股认购期权。卖出个股期权可以获得权利金,所以组建成本较低。

如图 5-3 所示,虚线 A代表的是卖出个股认沽期权的损益,虚线 B代表的是买入个股认购期权的损益,实线代表的是由以上两个个股期权组成的合成股票多头策略的损益,可以看出,该策略与单纯买入股票的损益相同。

合成股票多头策略盈亏情况如下∶

①组建成本 =个股认购期权权利金 -个股认沽期权权利金。

②到期日最大损失 = 个股期权行权价格+ 组建成本。

③到期日最大收益∶没有上限。

④盈亏平衡点 =个股期权行权价格 +组建成本。

例;假设A公司股票的当前价格为 9.8 元,此时其对应的 1个月后到期,行权价格为 10元的个股认购期权的价格为 0.5元,相同到期日、相同行权价格的该个股认沽期权价格为 0.6元,合约单位为 5000 股。投资者付明可以卖出 1 张行权价格为 10元、—个月后到期的 A公司个股认活期权。同时买入1 张相同到期日、相同行权价格的该个股认购期权,那么组建该策略的成本为∶ 0.5-0.6=-0.1元 /股,也就是组建该组合,付明可获得 0.1× 5000=500 元的权利金。这一策略的损益相当于以每股 10-0.1=9.9 元的价格买入股票的损益。当期权到期时,如果股票价格高于 9.9 元,则付明的收益大于0;如果到期时 A公司股价低于 9.9 元,则付明需要承担损失;当 A 公司股票跌到 0时,该策略面临最大损失 9.9 元;该策略的最大收益无上限。

2.合成空头

(1)合成空头个股认购期权。

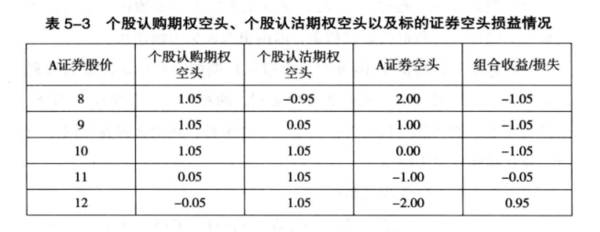

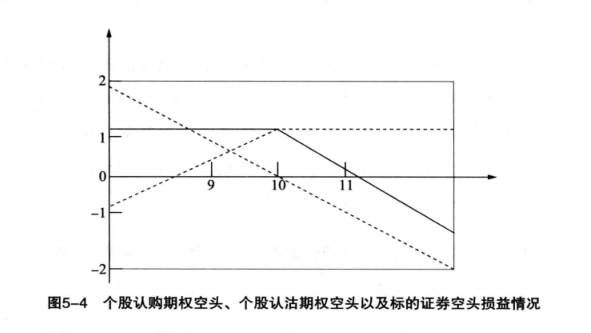

从个股期权平价关系公式我们可以得到∶-C=-P-S。该关系表示一份个股认活期权空头与—份标的证券的空头组合能构建出一份个股认购期权的空头。也就是说,一份个股认购期权的空头等于一份标的证券空头与一份个股认沽期权空头的组合。于是可得∶个股认购期权的空头 =个股认沽期权空头+标的证券空头。例∶A上市公司股价为 10.00 元,对应的个股期权执行价格也为

10.00 元,距离到期日还有一段时间的 A 证券个股认购期权与个股认沽期权的价格都是 1.05 元。这时,投资者既可以卖出 A 证券个股认购期权,也可以卖出 A证券以及与其相对应的个股认沽期权的组合,这两者获得的损益是一样的,如表 5-3 所示。

从表中可以明显看出,一份 A证券的个股认购期权空头的损益同由一份个股认沽期权空头与一份股票空头构成的组合的损益是相同的。如图 5-4 所示,能很好地解释这一点。

在损益图中,标的证券空头的损益由一条向左上方倾斜的虚线表示,它与横轴的交点为 10 元;个股认沽期权空头的损益由—条虚折线表示,它在 10元右方是一条水平直线,在 10 元左方随着股价的下跌而下跌;实线则表示合成的个股认购期权空头的损益,它由一份价格为 10 元的标的证券空头与一份价格为 1.05 元的个股认沽期权空头组合而成。当标的证券价格超过 10 元时,股票空头损失不断增加,个股认沽期权空头的最大获利也就是权利金,因而组合损失不断增加。当标的证券价格低于10 元时,个股认沽期权空头开始由最大盈利到发生损失,同时股票空头开始发生盈利,两种结果相互抵消一部分,使盈利等于个股认沽期权空头权利金。综合来看,该组合损益等同于一份个股认购期权空头损益。

(2)合成空头个股认活期权。

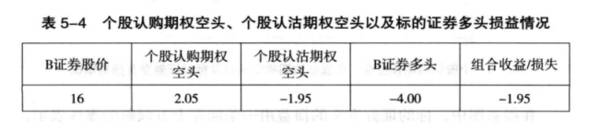

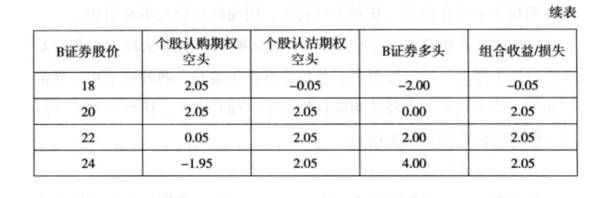

从个股期权平价关系公式我们可以得到∶-P=-C+S。该关系表示一份个股认购期权空头与一份标的证券多头的组合能构建出一份个股认沽期权的空头。也就是说,一份个股认沽期权的空头等于一份标的证券多头与一份个股认购期权空头的组合。于是,个股认沽期权的空头 =个股认购期权空头 + 标的证券多头。例∶B 上市公司股价为 20.00 元,对应的个股期权的执行价格也为20.00 元,距离到期日还有一段时间的 B 证券个股认购期权与个股认沽期权的价格都是 2.05 元。这时,投资者既可以卖出 B 证券个股认沽期权,也可以买入B证券并卖出与其相对应的个股认购期权的组合,这两者获得的损益是一样的,如表 5-4 所示。

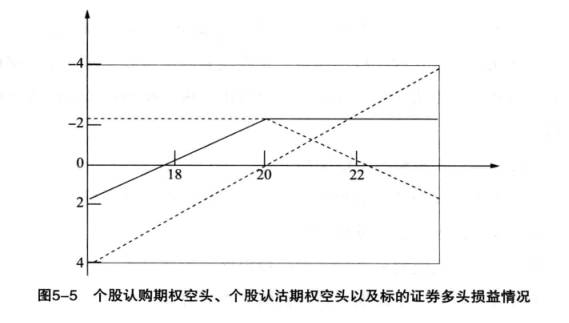

从表中可以明显看出,一份 B 证券个股认沽期权空头的损益同由一份个股认购期权空头与一份股票多头构成的组合的损益是相同的。如图5-5 所示,能很好地解释这一点。

在损益图中,标的证券多头的损益由一条向右上方倾斜的虚线表示,它与横轴的交点为 20 元;个股认购期权空头的损益由一条虚折线表示,它在 20元左方是一条水平直线,在 20元右方随着股价的上升而下跌;实线则表示合成的个股认沽期权空头的损益,它由一份价格为 20 元的标的证券多头与一份价格为 2.05 元的个股认购期权空头组合而成。

当标的证券价格小于 20元时,股票多头中的损失不断增加,个股认购期权空头存在的最大获利为权利金,因而组合损失不断增加。当标的证券价格高于 20 元时,个股认购期权空头从最大获利开始逐渐到发生损失,同时股票多头开始逐渐发生盈利,两种结果相互抵消一部分,使盈利等于个股认购期权权利金。综合来看,该组合损益等同于一份个股认购期权空头损益。

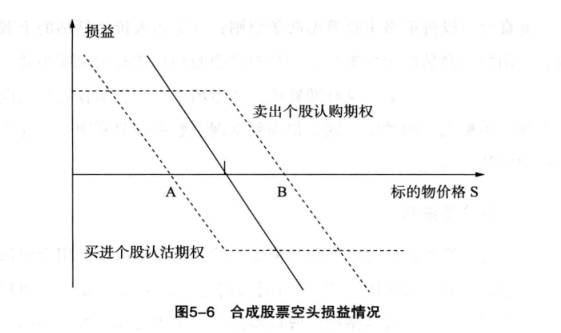

(3)合成股票空头。

合成股票空头策略的组建方法是,买入一份个股期权行权价格距当前股价较为接近的个股认沽期权,再卖出一份具有相同到期日、相同个股期权行权价格的个股认购期权。卖出个股期权可以获得权利金,因此构建成本较低。如图 5-6 所示,虚线 B 代表的是买入个股认活期权的损益,虚线 A代表的是卖出个股认购期权的损益,实线代表的是由以上两个个股期权组成的合成股票空头策略的损益,可以看出,该策略与融券卖出股票的损益相同。合成股票空头策略盈亏情况如下;

①组建成本 = 个股认沽期权权利金 -个股认购期权权利金。

②到期日最大损失∶没有上限。

③到期日最大收益 =个股期权行权价格 – 组建成本。

④盈亏平衡点 =个股期权行权价格- 组建成本。例∶假设 A公司股票的当前价格为 9.8 元,此时其对应的1个月后到期、行权价格为 10 元的个股认购期权的价格为 0.5 元,相同到期日、相同行权价格的该个股认沽期权的价格为 0.6 元,合约单位为 5000 股。

投资者付明可以卖出1张行权价格为 10元、一个月后到期的 A 公司个股认购期权,同时买入1 张相同到期日、相同行权价格的该个股认沽期权,那么组建该策略的成本为∶0.6-0.5=0.1元/股,也就是组建该组合,付明要支付 0.1× 5000=500 元的权利金。这—策略的损益相当于以每股10-0.1=9.9 元的价格融券卖出股票的损益。当期权到期时,如果股票价格高于 9.9 元,付明需要承担损失;如果到期时 A 公司股价低于 9.9 元,则付明的收益大于0;当 A公司股票跌到 0 时,该策略面临最大收益 9.9 元;该策略最大损失无上限。