|

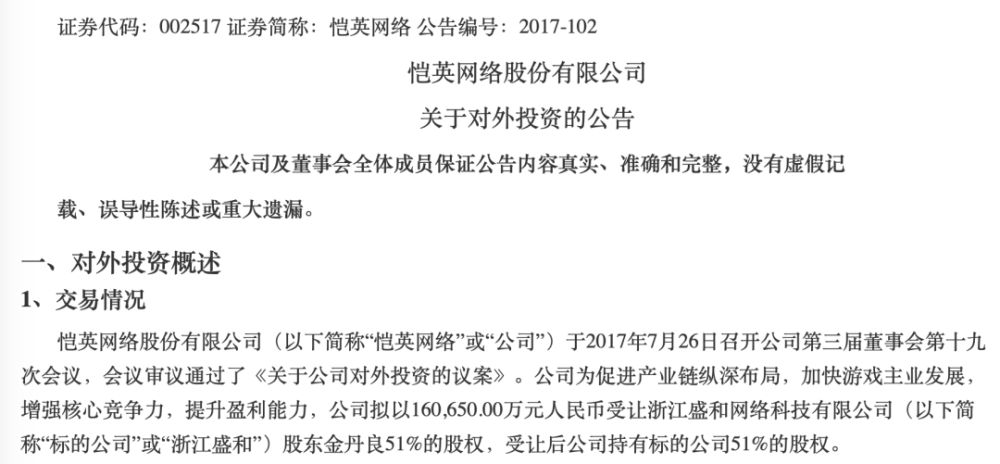

紧接着,“现金并购浙江盛和”成为恺英网络“第二弹”。 2017年7月,恺英网络以16.07亿的价格收购了浙江盛和网络科技有限公司(简称“浙江盛和”)51%的股权。此前,公司曾于2016年6月29日通过对外投资方式获得其20%股权。

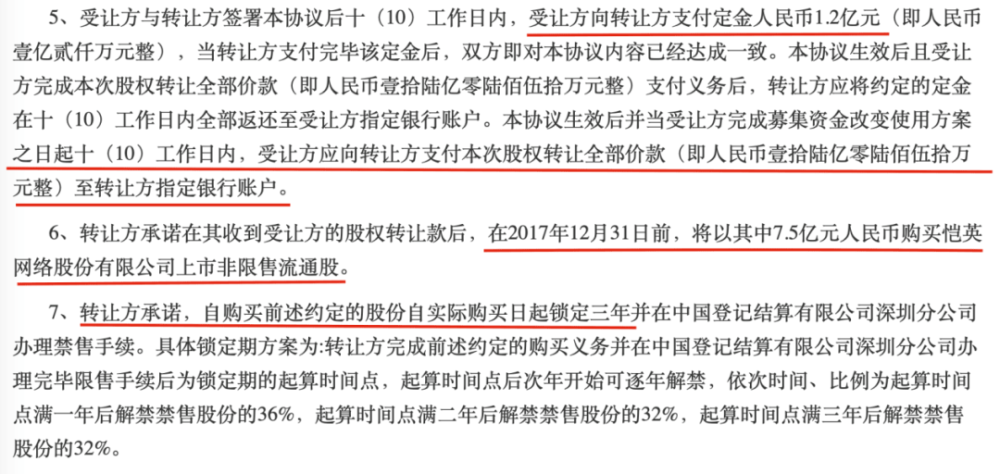

此次股权收购对浙江盛和估值近32亿元,其出让股东金丹良则对应承诺2017-2019三年分别完成2.5亿、3.1亿和3.8亿的扣非净利润。金丹良同时还承诺,在其收到恺英网络的股权转让款后,在2017年12月31日前,将以其中7.5 亿元购买恺英网络上市非限售流通股。 耐人寻味的是恺英网络采用的“现金加回购流通股票”的并购支付方式。 这种方式与通常采用定增发行股份进行收购相比,不仅减少了流通股份数量,还给二级市场带来了新增资金推动股价上涨,但同时也掏空了上市公司。 据此,金丹良在公开市场购买了恺英网络约2%的股份,并追加了锁定承诺,这无疑有利地助推了公司股价的上涨。

并购的热气还未消散,下一波“利好”再度袭来。 2017年8月27日,恺英网络披露中报时,提出每10股转增10股的预案,并在一个月后即完成除权。 2018年3月5日,恺英网络再在《2017年度利润分配预案》中提出拟每10股转增5股的方案。 “高送转”正是王悦进行市值管理的“第三弹”,这种在一年中进行两次高比例转增的公司并不多见。

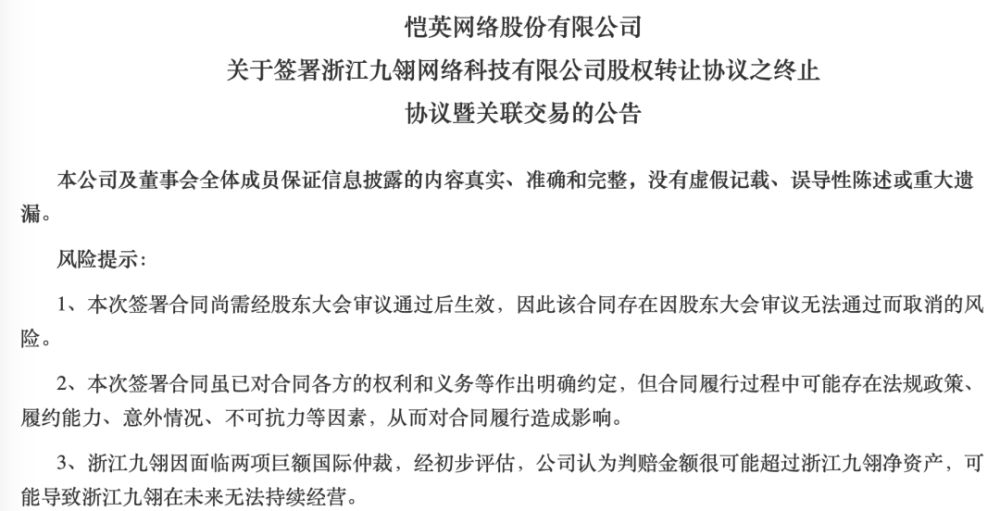

同时,市值管理往往还伴随着对热点业务的投资与关注,恺英网络先后公告,在VR/AR、消费金融乃至区块链等领域“大展拳脚”。 据公司2017年年报披露,仅报告期内,公司初步完成“VR输入设备--VR内容制作/内容平台--VR输出设备”的VR生态圈构建;投资了上海暖水、上海翰惠、上海翰鑫、上海合勋车融资产、上海翰迪以及设立宁波恺英互联网小额贷款有限公司;宣布正式成立区块链事业部,并投入百人技术团队致力于区块链产品的开发和应用。 无一例外的是,这些领域都并未给上市公司带来期待中的相关收益,且都渐渐消失在之后的定期报告中。 此后,至2018年5、6月,恺英网络继续推进新的并购。 全资子公司上海恺英与浙江九翎网络科技有限公司(简称“浙江九翎”)股东周瑜、黄燕、李思韵、张敬先后签署《股权转让协议》及《股权转让协议之补充协议》,上海恺英以10.64亿元收购浙江九翎70%股权。 收购中,浙江九翎像浙江盛和一样签下业绩对赌协议和股票购买承诺,为恺英托市,但同样的套路无法让投资者扭转预期,更阻拦不住恺英网络股价的一路下跌。 直至王悦等一批高管相继落网后,恺英网络才停下了眼花缭乱的利好披露。这一系列以市值管理为核心驱动力的投资交易,在为公司经营带来沉重代价的同时,也引发了诸多股东纠纷与法律诉讼。 近日,恺英网络公告称,为了妥善解决与浙江九翎原股东的纠纷,且鉴于其存在多起未结重大仲裁诉讼案件,可能在未来无法持续经营,双方约定原股权转让协议及相关协议终止履行,上海恺英将其持有的浙江九翎股权返还给原股东,原股东向公司返还股权转让价款9.61亿元。

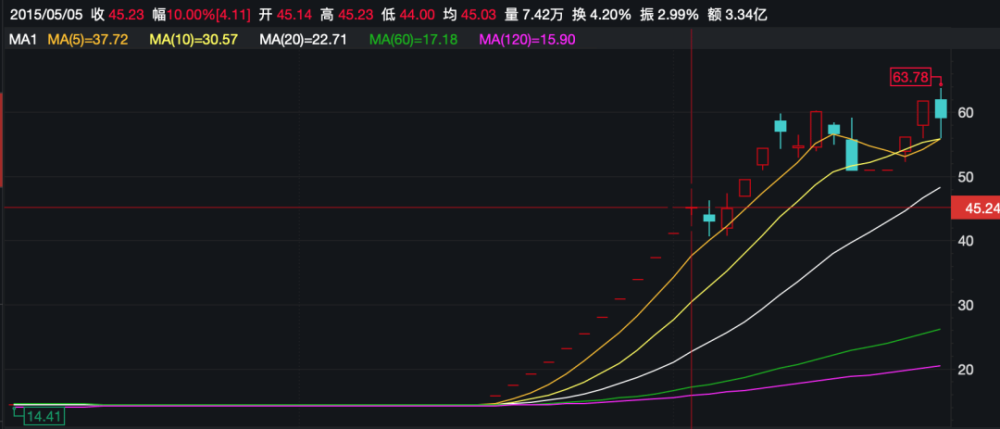

诱因:定增背后的抽屉协议 恺英网络系列案件的起源,至少可以追溯到一份抽屉协议。 2015年底,借着游戏资本化的热潮,国内年轻的游戏公司恺英网络成功借壳泰亚股份登陆A股,成为资本市场的新星。方案中恺英网络高达63亿元的估值,刷新了当时手游行业的并购估值纪录。也帮助复牌后的泰亚股份连续收录12个涨停板,公司股价涨幅超300%。

恺英网络借壳上市时计划以46.75元的价格发行6782万股,配套募资31.7亿元。尽管恺英网络在重组正式完成前(2015年11月9日)就已收到证监会批文,但直至2016年8月30日才向投资者发出募集配套资金认购邀请书。 同年9月7日,恺英网络仅完成原本募资计划的60%,共募得资金19.03亿元,分别来自金元顺安基金和北信瑞丰基金。 而此时,公司股票价格已距协议价跌去近10%。

|